u810667發表於 2021-2-19 10:44

所以雖然09年跟著mike一起投資美股,但也沒有很好。

自從手續費19年取消後,績效就好多了越種越分散,

會長大的果樹才加碼,不會長大的甚至會滅他。

最近增加一些公司債

(在台灣要手續費管理費而且起跳10,000美金

在嘉信這些都不用喔)

每個月都可以領息退休。

也非常同意Mike提醒我們股票比房屋好很多。謝謝

mikeon88發表於 2021-2-19 10:51

買公司債只會讓妳的績效更平庸

利率這麼低,未來可能升息,此時買債券容易套在高點,

誰教妳買債券的?

mikeon88發表於 2021-2-19 11:53

美英法德等國5年公債殖利率不到1%,

公司債2%不到,垃圾債才有3%以上,

覺得自己績效不好的人怎麼會認為買債券好?

u810667發表於 2021-2-19 12:49

是的。因為常常買到一些股票績效普通而且股息課稅30%,

於是就思考往公司債,且債息不課稅

搭配些投資等級的公司債+盈再表檢視。

像現在股市也不敢加碼,

債券也一樣分散搭配短期(7年內到期)和中長期(10年-30年),

疫情影響的公司債像cxw ba dds hsbc c F dal bud

也有生技的abbv amgn,

因10年期公債連動的A評等價格確有影響(但是一點點),

雖整體價格不太動,但平均配息有6%左右,

更希望能降低整體波動度,

公司債也是和股票一樣隨時賣就能變現,進可攻退可守,

而且最近30年每次遇到股災都是QE撒錢,

利率只見越來越低,覺得好的公司債息也會愈發愈低

mikeon88發表於 2021-2-19 12:55

殖利率6%是垃圾債

妳上了別人的課就不要在此發言,

觀念錯得一蹋糊塗

妳跟我無關了

pho.king發表於 2021-2-19 13:54

Mike有說,股票最主要是賺價差。

因股息遭課稅30%而轉往高收益債,這樣不奇怪?

股票等便宜再買,多買幾支/多種果樹,

就可以達到你要的目標了。

更何況高收益債買的時機要看當下殖利率及其利差,

當前低利環境,兩個都處於低位,不合適。

高收益債走勢就跟股票一樣,買股票就好啦!

mikeon88發表於 2021-2-19 15:34

預期報酬率15%的績優股跟殖利率6%的垃圾債,

買哪一個好?

這麼簡單的問題居然還要花時間討論!

是怎樣庸醫教出這麼可笑的觀念?

只有6%還妄想財富自由?

mikeon88發表於 2021-2-19 15:48

6%殖利率實際執行起來是低於6%,

因為妳不會抱10年。

而且若抱10年垃圾債機會成本損失將更大,

抱15%的績效股早就賺3倍了。

mikeon88發表於 2021-2-19 15:56

買6%垃圾債如何進可攻退可守?

抱10年最好就是一年6%如何攻?

如果半途賣掉轉去買股票,那進攻的是靠股票也非垃圾債,

進可攻退可守?說得好聽,胡弄別人罷了。

dashinlin發表於 2021-2-20 19:09

我跟老婆說去年至今獲利上百萬

我老婆也都說沒賣不算

我不知要怎回

她以前大買的儲蓄險近期到期了

才發現當初所謂年抱酬三%

根本實際上不到一%

儲蓄險所謂的宣告利率實際上是預期報酬率

太信任業務員了

還是巴班學來的東西比較可靠

雜工發表於 2021-2-20 21:38

如果聽了看了Mike桑的話語,

心裡不舒服或覺得自尊受損,

跟自己的理念和價值觀衝突,

內心的情緒也跟著上來時,

那麼可能仍然還在困境之中。

學生我無法說什麼,

畢竟我自己親自走過自以為是的路,

轉身回頭已然虛耗八年光陰,下場悽慘。

依稀記得電話中求救於Mike桑,

Mike桑罵學生我的一席話震聾發聵,猶如醍醐灌頂,

突然被敲醒,令學生我茅塞頓開。

mikeon88發表於 2021-2-20 21:46

因為同學正走上歧路,

不發獅子吼拉不回來。

我不能眼睜睜見同學此生與財富自由無緣

mikeon88發表於 2021-2-20 22:01

ETF績效說有10%,綠角在今周刊承認他只有4%;

垃圾債6%抱不到最後可能不到3%;

儲蓄險宣告利率3%,實際存下來僅1%,

這就是連投資專家都不懂或者不敢告訴你的真相!

要靠這些東西領息退休根本痴人說夢。

mikeon88發表於 2021-2-21 13:55

每年再平衡和降低波動率策略是從國外的書抄來的,

囫圇吞棗,不知驗證

Curry發表於 2021-2-21 14:33

雜工桑這些都過去了

我們會一起億來億去~

雜工發表於 2021-2-21 14:58

我所指的是當Mike桑獅子吼直指核心時,

許多同學因此覺得面子掛不住或自尊心受損,

不是離開,不然就是不敢再發言,

卻不去找自己的問題出在哪裡,

仍堅持著自己的堅持。

當,有一天,遇到痛到不能再痛時,

或許才會回頭吧!

我就是八年後回頭的其中一個。

我不敢講的事是,

我也買過高收益債、投資型保單、對沖基金,在我的投資組合裡。

2007碰到雷曼風暴,損失六成時,才知道大錯特錯。

其他同學不是我,應該不會像我這麼倒楣!

可能金融風暴的災難一輩子都不會發生在他們身上。

mikeon88發表於 2021-2-22 09:49

2年前一位巴班新同學在討論區問我,

他為了確保本金安全,想先買債券領息再投資。

我回:債息跟股票除息一樣,都是從你自己的肉割下來配給你的,

要填息才真正賺到息。

而債券跟股票都有漲跌,

他想買的高殖利率垃圾債,

跌起來不輸股票,本金仍然不安全。

當時我和顏悅色跟他解釋,耐住性子未發獅子吼,

結果他大概以為我不懂債券,

從此沒再出現過,跟財神爺擦身而過了。

mikeon88發表於 2021-2-22 10:01

我最痛苦的是投資都是很簡單的道理,三歲小孩皆知,

為何很多人聽不懂,即便我直接點破了。

mikeon88發表於 2021-2-22 10:08

重複一下我的名言:

人碰到投資就會變笨

越自以為聰明專業的人越學不會巴菲特。

雜工發表於 2021-2-22 10:47

未上過Mike桑的課前,我買債券時,

也被投資顧問和坊間資料弄得信以為真,

以為股債不同步,保證可以保本,

碰到雷曼風暴,債券的狂跌比股票還可怕,

當股市慢慢回升回溫,股價上來了,

這些高收益債很多不知道到那邊去了,

理財顧問在這一波大洗盤,

被臭罵、自殺、逃之夭夭,比比皆是,

我自己證明了,股債非不同步,

我自己也證明了,投資產生鉅額損失時,

沒有人能救你,也沒有人會填補你的損失。

小小力發表於 2021-2-22 11:19

投資市場..從來都是筊杯

只有 mikon老師弄成一切SOP

感謝老師 !! 感謝盈在表 !!!!!!!!

阿宏發表於 2021-2-22 12:38

雜工桑字字血淚分享出來,

等同為大家經歷了這一切,感謝。

個人在年輕時,部分積蓄買了基金,結果腰斬。

以為交給專業準沒錯,

但事實上手續費、管理費一定會扣,不用你操心外,

其他都交給你和市場自行決定,

你買入時的單位淨值已決定了你的績效,

你通常也會買在高點(因市場一片樂觀)。

基金管理公司,沒有提供你任何服務,

也不會對你的資產跌價負責。

提醒大家,現在這個時候,

理專都會拿過去一年,半年的績效來鼓吹,

千萬別入坑啊。

kuenhsieh發表於 2021-2-22 14:29

關於高收益債跌幅不輸股票這事有相當深刻的經驗

在去年三月時市值大幅滑落,

原以為債券會起到保護措施,但跌幅只小輸股票而已

債券好處是能到期回歸票面價 (俗稱說的到期保本),

壞處是漲幅沒有股票好,變成跌有份漲沒份

所以這再次驗證mike桑的觀點正確。

當然會買債券的人一定有他的考量,這個就不另外討論。

附上之前持有債券的慘狀,

已漸漸出清債券,並在去年三四月加入買滿的行列。

mikeon88發表於 2021-2-25 16:40

U桑應該回去問綠角,

若真如你們所宣稱的ETF年績效10%,債券6%,

股債均衡配置,為何綠角的年績效只有4%?

一定是綠角買ETF績效僅6%,債券2%,才等於4%,

ETF績效跟你買ETF績效是兩回事。

買2%的債券現在就可正式宣告妳這輩子跟財富自由無緣,

這是很嚴重的事,要警醒警醒。

mikeon88發表於 2022-12-21 19:44

回顧本討論串,從2021/2到今天,

令人唏噓,希望有救到同學

kuenhsieh發表於 2022-12-21 10:59

現在很多人看到債券利率這麼高,拼命搶進債券

mikeon88發表於 2022-12-22 09:20

現在或明年去買債券是不合適的,

Fed已經告訴大家答案了,

明年底可望停止升息,

高利率將持續一段時間,不會立即降息。

亦即明年債券價格將觸底,

但會在谷底徘徊一陣子,不致大幅上漲。

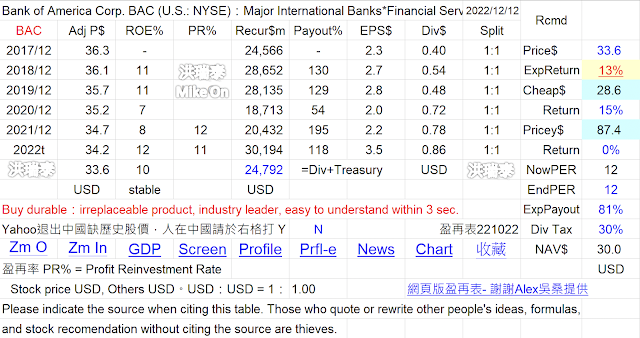

應該買美國金融股才對,

不然將錯失強勢股,徒呼負負。